Probability Lab

O Probability Lab oferece uma maneira prática de pensar sobre opções sem usar matemática avançada.

Esta página apresenta os seguintes conceitos:

Distribuição de probabilidade (DP)

O primeiro conceito que devemos entender é o de distribuição de probabilidade (DP). Ele é uma maneira elegante de dizer que todos os resultados futuros possíveis têm uma chance ou probabilidade de se tornarem realidade. A DP diz exatamente quais são as chances de determinados resultados. Por exemplo:

Qual é a probabilidade de que a temperatura máxima diária de Hong Kong seja de 21 ºC a 22 ºC em 22 de novembro do próximo ano?

Nós podemos fazer as leituras de temperatura registradas no dia 22 de novembro dos últimos 100 anos. Desenhar uma linha horizontal e marcá-la em um intervalo de 16 a 30 graus, e contar quantas leituras caem em cada intervalo de um grau. O número de leituras em cada intervalo é a probabilidade percentual de que a temperatura fique nesse intervalo no dia 22 de novembro, assumindo que o futuro será como o passado. Funciona assim porque fizemos 100 leituras. Caso contrário, você deve multiplicar por 100 e dividir o resultado pelo número de pontos de dados para obter as porcentagens. Para termos maior precisão, precisaríamos de mais pontos. Portanto, poderíamos usar dados de 20 a 24 de novembro.

Vamos desenhar uma linha horizontal abrangendo cada segmento de um grau na altura correspondente ao número de pontos de dados nesse segmento. Se usássemos dados de 20 a 24 de novembro, obteríamos mais dados e maior precisão, mas precisaríamos multiplicar por 100 e dividir por 500.

Essas linhas horizontais compõem um gráfico da nossa DP. Eles indicam a probabilidade percentual de que a temperatura fique em qualquer intervalo. Se quisermos saber a probabilidade de que a temperatura ficará abaixo de um determinado nível, deveremos somar todas as probabilidades nos segmentos abaixo desse nível. Da mesma forma, somaremos todas as probabilidades acima do nível se quisermos saber a probabilidade de uma temperatura mais elevada.

Consequentemente, o gráfico indica que a probabilidade de a temperatura ficar no intervalo de 21 ºC a 22 ºC é de 15%, enquanto que a probabilidade de ficar em qualquer lugar abaixo de 22 ºC é de 2+5+6+15 = 28%, e acima de 22 ºC é de 100-28 = 72%.

Observe que a soma das probabilidades em todos os segmentos deve somar 1,00, ou seja, há 100% de chance de que haverá alguma temperatura em Hong Kong nessa data.

Se tivéssemos mais dados, poderíamos tornar nossa DP mais precisa, tornando os intervalos mais reduzidos e, à medida que estreitássemos os intervalos, as linhas horizontais encolheriam para pontos formando uma curva suave em forma de sino.

Preços das ações

Da mesma forma que as faixas de temperatura futuras recebem probabilidades, o mesmo acontece com as faixas de preços futuros de ações, commodities ou moedas. No entanto, embora a temperatura pareça seguir o mesmo padrão ano após ano, o mesmo não acontece com os preços das ações, que são influenciados por fatores fundamentais e pelo julgamento humano.

Portanto, a resposta à pergunta: "Qual é a probabilidade de que o preço de ABC fique no intervalo de 21,00 a 22,00 no dia 22 de novembro?" tem que ser um palpite mais informado do que a temperatura em Hong Kong.

As informações com as quais temos que trabalhar são o preço atual das ações, como ele se moveu no passado e dados fundamentais sobre as perspectivas da empresa, da indústria, da economia, da moeda, do comércio internacional, considerações políticas e assim por diante, que podem influenciar o pensamento das pessoas sobre o preço das ações.

Prever o preço futuro das ações é um processo impreciso. A previsão da DP dos preços futuros das ações parece permitir mais flexibilidade, ou pelo menos ficamos mais conscientes da natureza probabilística do processo. Quanto mais informações e insights tivermos, maior será a probabilidade de acertarmos.

Opções e como os preços implicam em uma DP

Os preços de opções de compra e venda (put e call) de uma ação são determinados pela DP, mas o fato interessante é que podemos fazer engenharia reversa do processo. Ou seja, dados os preços das opções, a DP implícita desses preços pode ser calculada facilmente. Se você quiser aprender como calcular a DP implícita dos preços das opções, aqui está um método que você pode seguir.

Suponha que a ação XYZ esteja sendo negociada a cerca de USD 500 por ação. Qual é a probabilidade percentual de que o preço fique no intervalo de USD 510 a USD 515 no momento do vencimento da opção, daqui a cerca de um mês? Suponha que a opção de compra (call) a USD 510 seja negociada a USD 6,45 e a opção de compra (call) a USD 515 seja negociada a USD 4,40. Você pode comprar a opção de call a USD 510 e vender a opção de call a USD 515, e pagar USD 2,05.

- Se, no vencimento, o preço da ação for inferior a USD 510, você perderá USD 2,05.

- Se o preço ficar no intervalo de USD 510 a USD 515, o seu ganho será a média entre a sua perda a USD 510 (de USD 2,05) e o seu ganho

a USD 515 (de USD 2,95), ou seja, USD 0,45. - Se o preço estiver acima de USD 515, você ganhará USD 2,95.

Suponha ainda que a probabilidade de que o preço da ação fique abaixo de USD 510 seja de 56% ou 0,56.*

Desde que as opções tenham um preço "justo", ou seja, não haja lucro ou perda possível se a DP do mercado estiver correta, então 0,56*-2,05+X*0,45+Y*2,95=0, onde X= probabilidade de que o preço da ação fique no intervalo de USD 510 a USD 515, e Y= probabilidade de que o preço fique acima de USD 515.

Como todos os preços possíveis totalizam uma probabilidade de 100%, o cálculo de 0,56+X+Y=1,00 resulta em 0,06 para X e 0,38 para Y.

*Para calcular toda a DP, você precisa começar com o menor preço de exercício e estimar a probabilidade de que a ação fique abaixo desse preço. Esse número deve ser pequeno para que você não cometa um erro muito grande.

Caso tenha lido até aqui, você também terá interesse em aprender como calcular o preço de qualquer opção de compra ou venda (call ou put) usando a DP.

Para uma opção de compra (call), você pode usar o preço da ação no meio de cada intervalo acima do preço de exercício, subtrair o preço de exercício e multiplicar o resultado pela probabilidade de que o preço fique nesse intervalo. Por fim, você precisa adivinhar a probabilidade (pequena) e usar um preço cerca de 20% mais alto do que o preço de exercício mais alto. A soma de todos os resultados é o preço da opção de compra (call).

Para opções de venda (puts), você pode usar o preço das ações no meio de cada intervalo abaixo do preço de exercício, subtraí-lo do preço de exercício e multiplicar o resultado pela probabilidade. Para o último intervalo, de zero ao menor preço de exercício, eu usaria 2/3 do menor preço de exercício e adivinharia a probabilidade. Mais uma vez, some todos os resultados para obter o preço da opção de venda (put).

Pode-se dizer que todas essas aproximações são muito imprecisas. Sim, essa é a natureza da previsão de preços; eles são imprecisos e não faz sentido fingir o contrário. Todo mundo está adivinhando. Ninguém sabe. Os nerds da computação que usam modelos complexos podem passar a impressão de que fazem cálculos muito rigorosos, mas o fato é que ninguém sabe as probabilidades, e o seu palpite, com base na sua compreensão da situação, pode ser melhor do que o deles tendo como base o comportamento dos preços históricos.

É importante ressaltar que estamos ignorando os efeitos dos juros nesta discussão. Também estamos levando em consideração o fato de que as opções podem ser exercidas antecipadamente, o que aumenta o valor delas. Quando calculamos toda a DP, esse valor extra precisa ser contabilizado, mas é relevante apenas para opções significativamente "dentro do dinheiro" (deep-in-the-money). Ao usar opções de compra (calls) para calcular a DP para preços altos e opções de venda (puts) para calcular a DP para preços baixos, você evita o problema.

DP implícita de acordo com o mercado e com a sua opinião

Visto que as opções de venda e de compra (puts e calls) sobre a maioria das ações são negociadas nos mercados de opções, podemos calcular a DP para essas ações, conforme implícito nos preços de opções correntes. Chamo isso de “DP do mercado”, pois é alcançada pelo consenso dos compradores e vendedores de opções, mesmo que muitos possam não estar cientes das implicações.

O ponto mais alto no gráfico da curva de DP implícita do mercado tende a estar próximo do preço da ação corrente mais juros menos dividendos, e à medida que você toma qualquer direção a partir daí, as probabilidades diminuem, primeiro lentamente, depois mais rapidamente e, em seguida, lentamente mais uma vez, aproximando-se, mas nunca chegando a zero. O preço a termo é o preço esperado no vencimento, conforme implícito na distribuição de probabilidade.

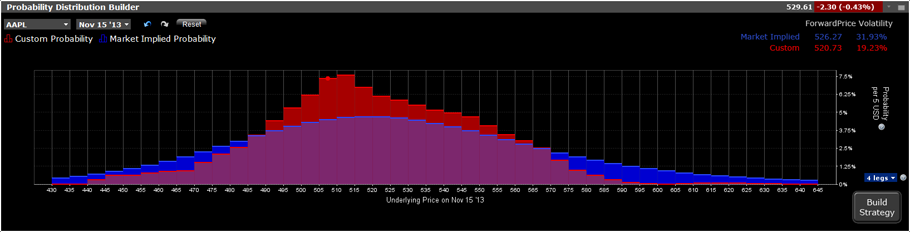

Clique na imagem acima para ver uma versão maior

A curva é quase simétrica, exceto que preços ligeiramente mais altos têm maior probabilidade do que preços ligeiramente mais baixos, e preços muito mais altos têm menor probabilidade do que preços próximos de zero. Isso ocorre porque os preços tendem a cair mais rápido do que sobem e todas as organizações têm alguma chance de sofrer algum evento catastrófico.

Na ferramenta Probability Lab, você pode visualizar a DP que calculamos usando preços de opções correntes no mercado para qualquer ação ou commodity com base no qual as opções estão cotadas. Tudo o que você precisa fazer é inserir o símbolo.

O gráfico de DP muda à medida que os lances e ofertas de opções mudam nas bolsas. Você pode agora pegar a barra horizontal em qualquer intervalo e movê-la para cima ou para baixo se você achar que o preço que termina nesse intervalo tem uma probabilidade maior ou menor do que a estimativa de consenso expressa pelo mercado. Você notará que, ao mover qualquer uma das barras, todas as outras barras se moverão simultaneamente, com as barras mais distantes se movendo na direção oposta, pois todas as probabilidades devem somar 1,00. Observe também que a DP do mercado permanece na parte em azul, enquanto a sua está na parte vermelha e o botão de reset apagará todos os seus rabiscos.

O mercado tende a assumir que todas as DPs estão próximas da média estatística dos resultados passados, a menos que uma operação societária definitiva, como uma fusão ou aquisição, esteja em andamento. Se você seguir o mercado ou as particularidades de certas ações, indústrias ou commodities, é possível que você não concorde com isso. Periodicamente, você poderá ter uma visão diferente da probabilidade de determinados eventos e, portanto, de como os preços poderão evoluir. Esta ferramenta dá a você a facilidade de ilustrar, expressar graficamente essa visão e negociar com base nessa visão. Se você não tiver uma opinião de que a DP é diferente da do mercado, você não deverá realizar uma negociação porque qualquer negociação que você realizar terá um lucro esperado de zero (menos custos de transação) de acordo com a DP do mercado. A soma de cada resultado possível (lucro ou perda em cada intervalo) multiplicada pela probabilidade associada é o lucro estatisticamente esperado e, segundo a DP do mercado, é igual a zero para qualquer negociação. Você pode escolher qualquer negociação real e calcular o lucro esperado para provar isso a si mesmo. Assim, sempre que você realizar uma negociação com expectativa de lucro, você estará apostando que a DP do mercado está errada e a sua está certa. Isso é verdade, quer você esteja ciente disso ou não, então você pode muito bem estar ciente do que você está fazendo e aprimorar suas habilidades com esta ferramenta.

As melhores negociações e suas possíveis consequências

Vá em frente e brinque com a DP arrastando as barras de distribuição abaixo. Exibimos negociações combinadas que provavelmente terão resultados favoráveis de acordo com a sua DP. Você pode especificar se deseja ver as "negociações ideais" que são uma combinação de até duas, três ou quatro pernas de opções. Mostraremos a você as três melhores negociações combinadas, juntamente com o lucro esperado correspondente, índice de Sharpe, débito ou crédito líquido, probabilidade percentual de lucro, lucro máximo e perda máxima, e probabilidades associadas para cada negociação, dada a sua DP e o requisito de margem.

As melhores negociações são aquelas com o maior índice de Sharpe, ou o maior índice de lucro esperado em relação à variabilidade do resultado. Lembre-se de que o lucro esperado é definido como a soma do lucro ou perda multiplicado pela probabilidade associada, conforme definida por você, em todos os preços. No gráfico inferior, você verá o lucro ou perda previsto que resultaria da negociação e a probabilidade associada, correspondente a cada ponto de preço.

O gráfico interativo abaixo é uma simulação grosseira de nosso aplicativo Probability Lab em tempo real que está disponível para nossos clientes. Da mesma forma, as “melhores negociações” são exibidas apenas para fins ilustrativos. Ao contrário do aplicativo real, elas não são otimizadas para sua distribuição.

Quando você faz uma negociação em nosso aplicativo de negociação, você pode aumentar a quantidade e enviar a ordem.

Probability Lab gratuito para quem não é cliente

Nas versões subsequentes desta ferramenta, abordaremos lançamentos de compra, reequilíbrio para delta, negociações combinadas com vários vencimentos, rolagem de posições expiradas e mais aperfeiçoamentos do Probability Lab.

Brinque com esta ferramenta interativa. À medida que você fizer isso, sua compreensão dos preços de opções e a chamada “percepção do mercado de opções” se aprofundarão.

As projeções ou outras informações geradas pela ferramenta Probability Lab relativas à probabilidade de diversos resultados de investimento são de natureza hipotética, não refletem resultados reais de investimento e não são garantias de resultados futuros. Observe que os resultados podem variar com o uso da ferramenta ao longo do tempo.